老後2000万円問題解決のため、出版プロジェクトを立ち上げました。日本人の金融リテラシー向上と資産構成の変革を目指し、金融知識を広めて将来の安心を提供します。この書籍が多くの方々のより良い未来への一助となるよう、皆様のご支援をお願いします。

はじめまして!社会保険労務士の島田 雄太と申します。数あるプロジェクトの中からこのページをご覧いただきありがとうございます!

私は大学卒業後、家具インテリア業界・警察官を経て社労士として独立しました。まったくの異業種から社労士の道を選んだのは、それまでの経験で多くの人が職場の現状に不満を抱えていることを感じ、「もっと楽しく働ける人を増やしたい!」という思いがあったからです。

現在は大阪市でリアライ社会保険労務士法人を運営し、事務手続きの代行からITツールの導入支援まで、企業経営にまつわるさまざまなサポートを行っています。

また、TikTokやInstagramでは「じゃっど先生ゆーた」として、企業のルールやお金の知識についてわかりやすくお伝えしています。

そして今、最も力を入れているのが「企業型確定拠出年金(以下、企業型DC)」の導入サポートです。

老後の資産形成をサポートするための制度で、節税や社会保険料の負担減など多くのメリットがある企業型DC。しかし、一般的にはまだまだ知られていないのが現状です。

そこで今回、この企業型DCをもっと広めていくために書籍を出版することにいたしました。

タイトルは「9割の社長が知らない資産形成術 ゼロからわかる企業型確定拠出年金」。10月ごろの出版に向けて、準備を進めているところです。

中小企業の経営者さん、資産形成に関心のある個人の方など、より多くの方にこの書籍をお届けしたく、クラウドファンディングを立ち上げました。応援よろしくお願いします!

また、こちらの動画で今回のクラウドファンディングへの意気込みを語っています。3分ほどの短い動画ですので、よろしければぜひご覧ください!

日本の金融リテラシーの現状

「日本人は金融リテラシーが低い」「金融教育が遅れている」こういった話を聞いたことがある方も多いと思いますが、実際の現状はどのようになっているのでしょうか。

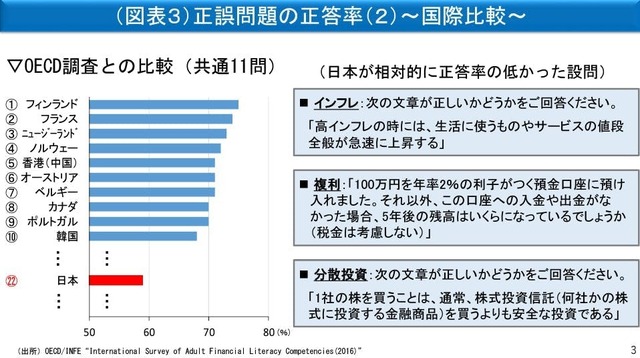

金融広報中央委員会では、2019年に「金融リテラシー調査」を実施しました。全国18~79歳の個人2万5千人を対象とした、インターネットによるアンケート調査です。 アンケートは、金融知識や判断力に関する正誤問題と、行動特性や考え方に関する設問です。

正誤問題について、経済協力開発機構(OECD)が実施した同種の調査と問いが共通している11問の正答率を比較すると、日本は対象30か国・地域中22位という低い順位にあります。

参考:日本銀行「金融リテラシー~人生を豊かにする「お金」の知恵~」

この結果をどう見るかは人それぞれですが、いずれにしても日本の金融リテラシーはまだまだ向上の余地があるといえます。

2022年度から高校で金融教育が義務化されるなど、お金の知識を学ぶ環境は少しずつ整ってきていますが、まだまだ十分とはいえません。現役の社会人の中には、毎月給料から天引きされている社会保険や所得税の仕組みがよくわからない、貯金以外の金融資産が何もない…といった方も多いでしょう。

何とかして日本の現状を変えたい。そんな思いがあります。

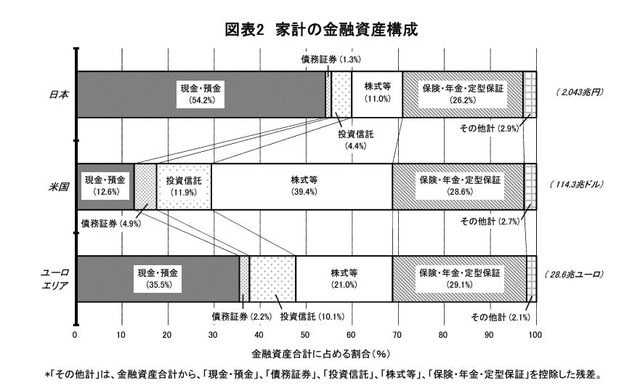

日本銀行調査統計局の調査によれば、日本の家計の金融資産構成は以下のようになっています。

アメリカと比較してみますと、日本は現金・預金の比率が圧倒的に多く、50%を超えています。

それに比べてアメリカの現金・預金は12.6%。反対に株式等と投資信託が約50%を占めています。

ここまでアメリカが投資信託や株式が増えた理由は、401kと呼ばれる制度にありました。掛金を毎月積み立てして、自分で年金資産を運用する制度です。日本の企業型DCは、この401kをもとに作られています。

401kが導入された1980年代のアメリカは、今の日本と同様ほとんどの人がお金を預金に回していました。

401kでは加入者が自分で投資商品を選びますが、アメリカ政府としては国民のお金をできるだけ投資に回してもらうため、元本保証のない投資型の商品をデフォルトの商品に設定しました。

アメリカ国民は半ば強制的に投資を始めることになったわけですが、結果としてアメリカは国民の金融資産を大きく増やすことに成功しています。

日本でも企業型確定拠出年金制度を広げていくことで、アメリカのような金融資産構成に近づき、個人の金融資産を増やしていけると確信しています。

そもそも企業型DCとは?

企業型DCは、将来の資産づくりを税制面から応援してもらえる公的制度です。

企業が毎月一定額を拠出し、その資金をもとに従業員が自ら株式や投資信託などの運用商品を選び、何にいくら投資するかを決めます。

受給開始年齢に達したら、運用成績に応じた金額を年金として受給します。

「掛金は受け取り時まで非課税で積立・運用が可能」

「社会保険料の負担を減らせる」

「退職金準備としても高い節税効果がある」

このように多くのメリットがあるにもかかわらず、中小企業における導入率はわずか1.9%。

導入をサポートする会社が少ない、そもそも制度自体が知られていないなどさまざまな背景がありますが、「せっかくお得な制度なのにもったいない…!」と常々感じています。

「大企業のための制度でしょ?」と思われがちですが、導入条件は厚生年金の適用事業者であること・1名以上の加入見込みがあることのみ。つまり、基本的にはどんな企業でも導入可能です。

実際に私たちのお客様には、数名だけの小さな会社や、従業員がおらず社長だけの一人会社もあります。ありがたいことに「もっと早く知りたかった!」「導入しない理由がない!」など、たくさんの高評価をいただいています。

企業型DCは「三方良し」

企業型DCは会社・役員・従業員それぞれにメリットがある制度です。

このように会社・役員・従業員それぞれが得をする、まさに「三方良し」の制度なんです!さらに、企業型DCが普及することで会社や個人の資産が増えれば、結果的に日本経済の活性化にもつながります。

もちろんメリットばかりというわけではなく、満期までお金を引き出すことができない・市況や運用結果によって資産変動のリスクがあるなどの注意点もあります。

しかし、それらをカバーできる多くのメリットがあるため、導入する企業が少しずつ増えています。今は大企業が中心ですが、いずれは中小企業にも波及していくでしょう。

企業型DCの導入が当たり前になれば、導入していない企業は従業員を大切にしていないと見なされ、優秀な人材が集まらない。そんな可能性もあると考えています。

金融リテラシーの高い方を増やすことで、日本人の金融資産構成を変えたい

私のミッションは「日本人の金融リテラシーを向上させ、未来の子供へ残せる日本を作ること」です!

大それた夢に聞こえるかもしれませんが、本気でそう思っています。

このままでは、日本はアジアでも取り残されていってしまい、経済的にも弱くなっていきます。そうなってしまうと、未来の子供たちへしっかりとしたバトンが渡せません。

このプロジェクトをきっかけとして、日本中へ金融リテラシーを高める活動を行っていきます。

ぜひ、このプロジェクトの応援をよろしくお願いいたします!

老後2000万円問題を根本的に解決したい!

数年前に大きな話題となった「老後2000万円問題」。金融庁の報告書で「老後の30年間で約2,000万円の資金が不足する」という試算が発表されたことがきっかけで議論が巻き起こった問題です。

もちろん家族構成や生活スタイルなど、さまざまな条件によって実際に必要な金額は変わってきます。しかし少子高齢化が進む日本では、公的年金だけでは十分な老後資金を確保するのが難しくなっているのは事実です。

これからの時代、豊かな老後を送るためには個人での資産形成が欠かせません。企業型DCは、そのための心強い手段の一つです。

また、企業型DCは加入者が自分で株式や投資信託などの金融商品を選んで運用するため、金融リテラシーを身につけるのにも最適です。

企業型DCが普及して制度の恩恵を受ける人が増えれば、日々のお金の悩みや老後資金の不安もなくなっていくでしょう。そうなれば、おのずと老後2000万円問題も解決に向かうはずです。

書籍を通じて、経営者さんに企業型DCをもっと知ってほしい!

企業型DCはiDeCoやNISAといった個人の自助努力のための制度とは異なり、企業の福利厚生制度という位置づけです。従業員の方からすると、勤め先の企業が企業型DCを導入していなければそもそも制度を利用することができません。

そのため、まずは経営者さんに企業型DCのことを知ってもらい、「うちの会社に導入したい!」と思ってもらう必要があります。

今回出版する書籍では、企業型DCの基本的な仕組みやメリット・デメリットをわかりやすくお伝えし、より多くの企業が導入を検討するきっかけを作りたいと考えています。

社会保険労務士と聞くと、給与計算や助成金などの事務手続きを代行してくれる仕事というイメージが強いかもしれません。

もちろん私たちもそういった業務を行っていますが、その他にも企業研修やクラウドサービスのご提案、採用コンサルティングなど、幅広いサービスを提供しています。

「お客様にとって、今必要なことは何だろう?」「自分たちにできることは、すべてサポートしたい!」そう考え続けて模索してきた結果、今のような形になりました。

企業型DCの導入サポートも、ご自身や従業員さんの退職金準備で悩んでいる経営者さんが多かったことから始まっています。

企業を成長させていくためには、人事制度や採用など人にかかわる問題、日々の資金管理や将来に向けた資産形成などお金の問題……数えればキリがないほど、やるべきことがたくさんあります。

そんな中で経営者さんが迷ったり悩んだりしたとき、いつでも頼ってもらえるパートナーのような存在でありたい。それが私たちの願いです。

今回出版する書籍「9割の社長が知らない資産形成術 ゼロからわかる企業型確定拠出年金」では、企業型DCの仕組みから具体的な導入ステップまで、できる限りわかりやすくお伝えしています。

また、実際に導入した企業の方へのインタビューも掲載する予定です。本の構成は以下を予定しております。

--------------------------------------------------

第1章 企業型DCとは?

第2章 まだ間に合う!今こそ資産形成を始めよう

第3章 導入前に知っておきたいメリット&デメリット

第4章 企業型DCなんでもQ&A

第5章 導入までの5ステップ

第6章 導入事例

この本は以下のような方におすすめです。

・引退後の資産形成を考えたいけれど、何をしたらいいかわからない経営者の方

・勤め先で企業型DCが導入されたけれど、仕組みがわからず活用できていない会社員の方

以下のようなリターンをご用意しました。

・書籍「9割の社長が知らない資産形成術 ゼロからわかる企業型確定拠出年金」

・個人スポンサー

・書籍と個人スポンサーのセット

・書籍と労務相談(オンライン45分)のセット

・書籍5冊

・企業スポンサー(ベーシック/スタンダード/プレミアム)

・クラウドファンディング特別割引付きオンライン相談

・書籍出版記念交流会参加権(書籍付き)

・お礼のメール

・企業向け承認カード研修

詳しくは、リターン一覧をご確認ください。

スケジュールは以下の通りです。

10月15日:クラウドファンディング終了

11月~:書籍発売、リターンの実施・発送

日程調整が必要なリターンは、クラウドファンディング終了後、支援者様に個別でご連絡させていただきます。

「資金の使い道」について

目標金額は35万円です。皆様からご支援いただいた資金は、以下の用途のため大切に使わせていただきます。

◎ 出版記念交流会会場費

◎ リターン製作費(カード)

◎ 各種広告費

◎ 送料(リターン配送料)

◎クラファン手数料

など、すべて含めて現時点で100万円となります。

クラファン手数料は17%(利用手数料12%+決裁手数料5%)のため、50万円ですと60,000円+25,000円=85,000円にもなります。

最後まで読んでくださりありがとうございました。

一人でも多くの経営者さんに、企業型DCを知ってほしい。会社はもちろん、従業員さんの資産形成のためにも役立ててほしい。

そんな想いで日々活動しています。

企業型DCがもっと普及すれば、日本全体の金融リテラシーが上がり、会社も個人もお金の悩みから解放されるはずです。そしてその先にある老後2000万円問題も、必ず解決できると信じています。

今回の書籍を通して、そのためのお手伝いができれば幸いです。ぜひご支援・ご協力をよろしくお願いいたします!